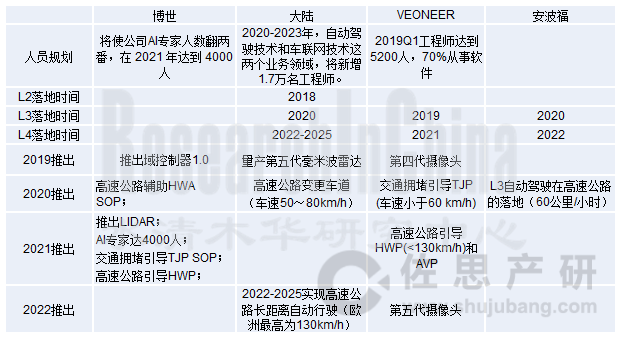

当全面梳理全球主要Tier1的自动驾驶落地时间表时,可以发现博世、大陆等传统巨头正有条不紊的推进。

传统Tier1从扩充人才团队(尤其是软件)、研发ADAS/AD域控制器、收购+自研传感器技术、不同自动驾驶落地场景的尝试(园区、高速公路、泊车等)、扩展自动驾驶路测车队规模、共建或自建测试场、建立运营及数据管理中心、与更多合作伙伴结盟等方面,全面谋篇布局。

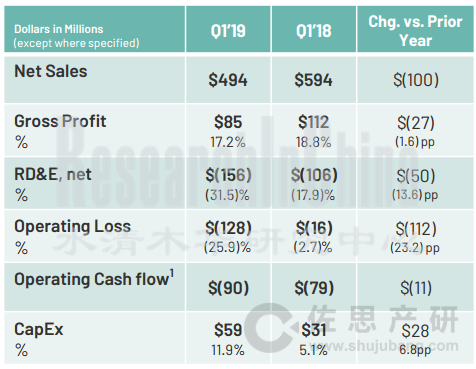

由于自动驾驶业务投入巨大,部分Tier利润大幅下滑甚至亏损扩大,好消息是订单在增加。

上表是维宁尔2019Q1的财报,运营亏损从2018Q1 的0.16亿美元扩大至2019Q1的1.28亿美元,研发投入从2018Q1 的1.06亿美元增长到1.56亿美元。资本支出从0.31亿美元增长到0.59亿美元,主要用于扩充摄像头产能。

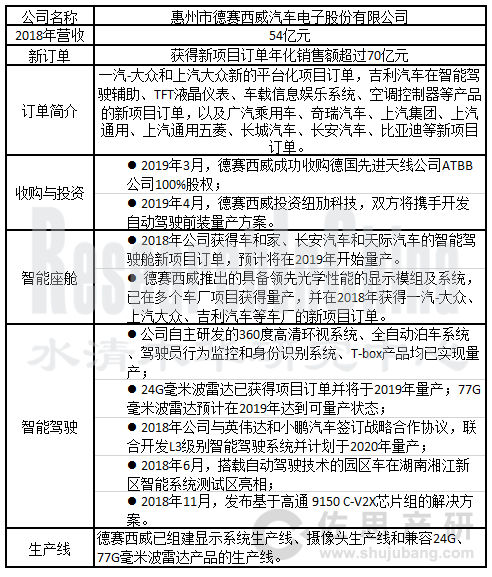

国内Tier1中,德赛西威是布局ADAS和自动驾驶最领先的企业之一,也出现了利润下滑。2019Q1业绩报告显示称,德赛西威归属于上市公司股东的净利润为4354.04万元,较上年同期下降72.82%。下滑原因是,一方面2019Q1中国汽车市场销量同比下滑严重,另一方面是公司大力投入新技术研发。2018年德赛西威营收54亿元,但获得新项目订单年化销售额超过70亿元。

华为在 2019年 4 月上海车展首次以 Tier1 的定位亮相,展出了 MDC、智能互联、mpower、华为云(Octopus)、三类传感器等解决方案。

报告目录:

第一章 主要ADAS与自动驾驶Tier1对比分析

1.1 自动驾驶系统分为三个层级

1.2 国外Tier1自动驾驶规划、商业化进程及发展特点

1.3 国外Tier1产品布局

1.4 国外Tier1总体对比(含营收、利润、订单、合作伙伴、投资)

1.5 国外Tier1规划对比(含人员规划、L2-L4落地时间、2019-2022计划推出产品)

1.6 国外Tier1视觉产品投入对比(单目,双目等)

1.7 国外Tier1雷达产品投入对比(毫米波雷达、激光雷达、超声波雷达)

1.8 国外Tier1其他技术投入对比(V2X、高精度地图、高精度定位、域控制器)

1.9 主要Tier1自动驾驶应用场景研发对比(小巴、城市、高速公路、泊车)

1.10 主要Tier1自动驾驶测试和运营对比(测试场、测试车、基地等)

1.11 国内Tier1发展布局对比

第二章 全球主要ADAS与自动驾驶Tier1研究

2.1 博世

2.1.1 博世公司简介

2.1.2 博世自动驾驶传感器

2.1.3 下一代传感器性能大幅提升

2.1.4 博世自动驾驶定位方案

2.1.5 决策:博世域控制器

2.1.6 博世自动驾驶产品布局

2.1.7 博世自动驾驶功能演进(2018)

2.1.8 博世自动驾驶功能演进(未来)

2.1.9 博世自动驾驶接驳车

2.1.10 博世自动泊车业务规划

2.1.11 博世自动泊车的现在和未来

2.1.12 博世自动驾驶合作伙伴

2.1.13 博世2018-2019 ADAS与自动驾驶动向

2.2 大陆

2.2.1 大陆公司简介

2.2.2 大陆公司业绩

2.2.3 2020年将完成组织结构调整

2.2.4 大陆传感器产品

2.2.5 大陆自动驾驶发展规划

2.2.6 大陆自动驾驶三种集成方案

2.2.7 CuBE及无缝驾乘与配送

2.2.8 大陆自动驾驶布局及合作伙伴

2.2.9 大陆2018-2019自动驾驶布局动态

2.3 安波福

2.3.1 安波福公司简介

2.3.2 安波福营业收入和订单情况

2.3.3 安波福战略定位

2.3.4 安波福多域控制器

2.3.5 安波福ADAS传感器

2.3.6 安波福自动驾驶路线

2.3.7 自动驾驶解决方案CSLP

2.3.8 安波福L4级自动驾驶测试车

2.3.9 安波福与Lyft的自动驾驶合作

2.3.10 安波福通过投资、收购、合作加速布局自动驾驶全产业链

2.3.11 安波福2018-2019自动驾驶布局动态

2.4 法雷奥

2.4.1 法雷奥公司简介

2.4.2 法雷奥传感器产品布局

2.4.3 法雷奥传感方案

2.4.4 法雷奥三大自动驾驶系统及技术发展路线

2.4.5 Cruise4U(高速公路场景)

2.4.6 Drive4U(城市道路场景)

2.4.7 自动泊车系统Park4U

2.4.8 法雷奥自动驾驶合作伙伴

2.4.9 法雷奥2018-2019自动驾驶动向

2.5 采埃孚

2.5.1 采埃孚简介

2.5.2 采埃孚产品布局

2.5.3 ZF传感器

2.5.4 ProAI

2.5.5自动驾驶出租车和物联网平台

2.5.6 采埃孚自动驾驶合作伙伴

2.5.7 ZF 2018-2019年自动驾驶动向

2.6 现代摩比斯

2.6.1 现代摩比斯简介

2.6.2 现代摩比斯的自动驾驶布局

2.6.3 现代摩比斯ADAS与自动驾驶研究进展

2.6.4 2018-2019年ADAS与自动驾驶动向

2.7 Veoneer

2.7.1 Veoneer 公司简介

2.7.2 Veoneer 2018年发展情况及2019年展望

2.7.3 Veoneer 主要产品及配套客户

2.7.4 Veoneer 产品里程碑

2.7.5 Veoneer自动驾驶布局

2.7.6 Veoneer视觉产品及功能规划

2.7.7 Veoneer单目视觉系统

2.7.8 宙斯Zeus

2.7.9 Veoneer 自动驾驶解决方案

2.7.10 Veoneer ADAS产品合作伙伴

2.7.11 Veoneer 自动驾驶发展规划

2.7.12 Veoneer 2018-2019ADAS和自动驾驶动向

2.8 伟世通

2.8.1 伟世通公司简介

2.8.2 2018年伟世通经营情况(全球)

2.8.3 2018年伟世通经营情况(中国)

2.8.4 伟世通在自动驾驶产业链中的定位

2.8.5 伟世通主要产品

2.8.6 伟世通自动驾驶域控制器DriveCore

2.8.7 DriveCore计算平台: Compute

2.8.8 DriveCore算法: Studio

2.8.9 DriveCore中间件: Runtime

2.8.10 伟世通DriveCore工作流程

2.8.11 伟世通ADAS发展历程及自动驾驶路线图

2.8.12 伟世通ADAS三个细分领域和特征路线图

2.8.13 伟世通L3/L4级自动驾驶测试

2.8.14 伟世通自动驾驶时间表

2.8.15 伟世通自动驾驶合作伙伴

2.8.16 伟世通2018-2019自动驾驶动向

2.9 麦格纳

2.9.1 麦格纳视觉产品路线图

2.9.2 麦格纳的视觉ADAS产品

2.9.3 麦格纳MAX4域控制器

2.9.4 MAX4可实现L4级自动驾驶

2.9.5 麦格纳自动驾驶最新动向

2.10 电装

2.10.1 电装营收情况

2.10.2 电装自动驾驶投资和研发布局

2.10.3 电装毫米波雷达

2.10.4 Denso Ten

2.10.5 电装ADAS与自动驾驶最新动向

第三章 中国主要智能网联ADAS与自动驾驶Tier1研究

3.1 百度

3.1.1 百度Apollo平台

3.1.2 Apollo自动驾驶开放路线图

3.1.3 Apollo开放平台进展

3.1.4 百度 Apollo合作伙伴名单

3.1.5 百度L4级乘用车方案及合作伙伴

3.1.6 百度L4级自动驾驶园区车方案

3.1.7 百度V2X车路协同方案开源

3.1.8 百度将为用户提供商业化打包方案

3.1.9 百度自动驾驶最新进展

3.2 腾讯

3.2.1 腾讯AD Lab

3.2.2 腾讯自动驾驶布局

3.2.3 腾讯自动驾驶方案

3.2.4 腾讯自动驾驶规划

3.3 东软睿驰

3.3.1 东软睿驰简介

3.3.2 东软睿驰产品线

3.3.3 东软睿驰ADAS

3.3.4 东软睿驰自动驾驶

3.3.5 东软睿驰对外合作

3.4 华为

3.4.1 华为智能网联汽车业务

3.4.2 华为智能网联汽车布局和解决方案

3.4.3 华为L4级计算平台

3.4.4 华为C-V2X技术

3.4.5 华为智能网联汽车合作伙伴

3.4.6 Octopus

3.5 华阳集团

3.5.1 华阳集团汽车电子业务简介

3.5.2 华阳集团2019年研发规划

3.6 德赛西威

3.6.1 德赛西威简介

3.6.2 德赛西威智能汽车业务营收和研发投入

3.6.3 德赛西威三大业务线发展情况

3.6.4 德赛西威未来发展战略

报告链接:http://www.pday.com.cn/Htmls/Report/201905/24517278.html