虽然激光雷达和毫米波雷达技术的发展日新月异,但当前ADAS和自动驾驶的主力传感器——汽车视觉传感器在过去的一年也获得了长足的发展。

汽车摄像头的发展趋势,可以简单概括为:网络集群化、夜视化、内视化、3D化趋势。

网络集群化

2018年,大陆集团发布了第五代车规级摄像头MFC500系列,图像分辨率可达100万至800万像素,预计将于2020年投产。大陆的摄像头将连接到大陆的eHorizon和“路面数据库”系统中,就可以把路面信息和路标传送到云端,并从云端获取这些信息,以便定位车辆和执行具有预测性的驾驶操作。

博世第三代摄像头探测距离可达150米,2019年量产。同样,博世通过“博世道路特征”的设计,将博世在各OEM的汽车摄像头形成一个感知网络。

博世和大陆的做法,和Mobileye的自动驾驶路线几乎一致。

和别家还在开发阶段不一样,Mobileye已经开始践行。Mobileye

Aftermarket公布了一系列与网约车领先企业、城市和政府机构的合作,通过在数千辆网约车上部署Mobileye 8

Connect,为伦敦和纽约等全球各地的城市绘制街道地图。从2019年开始,配备Mobileye 8

Connect的车队将收集有关城市街道和基础设施的信息,以便通过Mobileye的REM来制作众包高精地图。

![]()

Mobileye和宝马、日产、大众已经达成合作,2018年有200万辆车搭载EyeQ4芯片,正式开始收集道路数据。在日本,Mobileye和Zenrin、日产达成合作,利用REM技术采集日本所有高速公路的道路数据。在中国,Mobileye和上汽、长城、蔚来达成合作,共同推进REM计划。

有理由相信,中国的IT巨头们也将跟进。努力推动车路协同的阿里、具备摄像头先天优势同时又投资毫米波雷达企业森思泰克的海康威视、收购苏州智华的启迪控股,在打造从车端到路端的(以摄像头为主的)网络集群化感知系统方面,有一定先发优势。

内视化:半数视觉ADAS公司研发DMS系统

DMS即驾驶员监测系统,是当前商用车ADAS的刚需,未来L3乘用车的必备。因此,半数视觉ADAS公司都在研发DMS,包括EyeSight、自行科技、径卫视觉、辉创电子、极目智能、Minieye、中科慧眼、黑芝麻智能等。

![]()

EyeSight也是以色列创业公司,成立于2005年,提供驾驶员监测、手势识别和用户感知与分析技术。EyeSight的汽车传感解决方案是基于软件的,需要红外线(IR)或飞行时间传感器(TOF)的支持。

黑芝麻智能研发了相应的车内监控系统,提供包括基于人脸识别技术的驾驶员权限认证、疲劳驾驶监测、不良驾驶行为监测以及舱内乘员监测等功能。

2019年2月,保隆科技发布汽车动态视觉与雷达传感器等系列产品,包括动态视觉传感器、77G及24G毫米波雷达、双目前视系统、红外热成像夜视仪、驾驶员预警系统、车用人脸识别系统等。

夜视化

大陆集团发布的第五代车规级摄像头MFC500系列具备夜视功能。

2018年,Denso 开发新一代视觉传感器,采用了专为低光环境设计的特殊镜头以及固体成像设备,可提升车辆夜间的“视力”。

2018年,以色列公司Foresight对外展示了QuadSight四目视觉系统,QuadSight采用四摄像头技术,结合了两对立体视觉的红外和可见光摄像头,在任何天气或光线条件下(包括完全昏暗,雨天,霾,雾和眩光),以接近于零的虚假警报达到接近100%的障碍物检测。

3D化

3D感知(3D sensing)是当前摄像头技术发展的重点方向之一。

AMS和舜宇在2017年11月宣布将为移动设备和汽车应用联合开发3D sensing的解决方案。

采埃孚正在研发一种三维车内观察系统(3D

IOS),该系统能够检测并对汽车乘客进行分类,确定乘客尺寸大小、地点和位置,以及乘客是在主动操控车辆,还是在监控自动驾驶系统。

麦格纳与瑞萨电子开展合作,将麦格纳的eyeris®

3D环视摄像头系统与瑞萨电子的片上系统相结合,研发一款更具成本效益的3D环视系统,专为入门级及中档汽车定制。

当然汽车3D感知不仅仅依靠摄像头,还有利用毫米波雷达或者LIDAR来实现3D成像。Vayyar

Imaging就是利用毫米波雷达实现3D成像。

Vayyar

Imaging于2018年5月宣布推出毫米波3D成像系统级芯片。利用Vayyar的3D传感器可进行障碍物探测、分类,以及实时地图构建。Vayyar的嵌入式3D传感器能够实时扫描汽车内部环境,并提供实时成像。通过实时监测车内人员的生命体征,能够对打瞌睡的驾驶员发出警示,或当车内的儿童或宠物离开车辆时警示监护人。

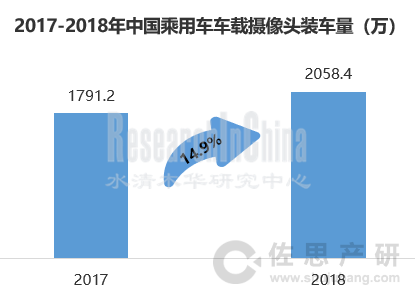

根据佐思产研刚发布的《2018-2019

ADAS与自动驾驶产业链报告:汽车视觉篇》,2018年中国乘用车车载摄像头(包含前视、后视、侧视、内视、环视、行车记录仪摄像头等)前装市场的装车量达2058.4万颗,同比增长14.9%。其中前视摄像头同比增长28%,环视摄像头同比增长30.1%,双目摄像头同比增长170.3%。

报告目录:

第一章 汽车摄像头产业综述

1.1 汽车摄像头概述

1.1.1 汽车摄像头分类

1.1.2 汽车摄像头结构

1.1.3 产业链结构

1.1.4 2015-2020 全球汽车相机模组市场规模与预测

1.1.5 汽车摄像头最新技术研发

1.2 汽车摄像头市场及应用

1.2.1 车载摄像头应用

1.2.2 2017-2028年中国国内新车摄像头装车量

1.2.3 2017-2018年中国国内新车摄像头细分产品装车量

1.2.4 2017-2018中国乘用车市场 单目摄像头 装车量和装配率(分价格区间)

1.2.5 2017-2018中国乘用车市场侧视摄像头装车量和装配率(分价格区间)

1.2.6 2017-2018中国乘用车市场后视摄像头装车量和装配率(分价格区间)

1.2.7 2017-2018中国乘用车市场环视摄像头装车量和装配率(分价格区间)

1.2.8 2017-2018中国国内生产乘用车视觉传感器方案(欧系1)

1.2.9 2017-2018中国国内生产乘用车视觉传感器方案(欧系2)

1.2.10 2017-2018中国国内生产乘用车视觉传感器方案(日韩系1)

1.2.11 2017-2018中国国内生产乘用车视觉传感器方案(日韩系2)

1.2.12 2017-2018中国国内生产乘用车视觉传感器方案(自主1)

1.2.13 2017-2018中国国内生产乘用车视觉传感器方案(自主2)

1.2.14 2017-2018中国国内生产乘用车视觉传感器方案(自主3)

1.2.15 2017-2018中国国内生产乘用车视觉传感器方案(自主4)

1.2.16 2017-2018中国国内生产乘用车视觉传感器方案(自主5)

..............................................

第二章 国外汽车视觉企业研究

2.1 ONSEMI

2.1.1 ONSEMI 图像传感器市场的领导地位

2.1.2 ONSEMI 汽车生态系统

2.1.3 ONSEMI 的ADAS/AD图像传感器

2.1.4 对不同自动驾驶级别的传感器成本构成分析

2.1.5 安森美汽车传感器业务收入

2.1.6 安森美收购SensL

2.2 索尼

2.2.1 索尼图像传感器市场份额

2.2.2 索尼在车载图像传感器的动向

2.2.3 索尼不断扩充图像传感器产能

2.2.4 索尼正在研发的图像传感器技术

2.3 Mobileye

2.3.1 Mobileye的eyeQ芯片

2.3.2 Mobileye的合作伙伴

2.3.3 Mobileye 的EyeQx产品线

2.3.4 Mobileye 的EyeQx业务

2.3.5 Mobileye 的EyeQx产品线与INTEL体系整合

2.3.6 Mobileye 核心技术之一:REM

2.3.7 Mobileye 核心技术之二:RSS

2.4 MCNEX

2.5 麦格纳

2.5.1 麦格纳视觉产品路线图

2.5.2 麦格纳的视觉ADAS产品

2.6 Veoneer

2.6.1 Veoneer客户分布和技术布局

2.6.2 Veoneer的ADAS布局

2.6.3 Veoneer的传感器布局(含视觉传感器)

2.7 法雷奥 CDA

2.7.1 法雷奥的汽车视觉和ADAS系统

2.7.2 法雷奥ADAS系统的市场地位

2.7.3 法雷奥的合作伙伴

2.7.4 法雷奥的 Park 4U

2.7.5 法雷奥的 Park 4U线路图

2.7.6 法雷奥的自动驾驶整体布局

2.8 大陆汽车

2.8.1 大陆汽车第四代和第五代摄像头产品

2.8.2 大陆汽车营收情况及传感器主要客户

2.9 博世

2.9.1 博世开发的下一代高性能传感器

2.9.2 博世第三代摄像头

2.10 歌乐

2.10.1 歌乐商用车360环视系统:Surroundeye

2.10.2 歌乐 CMOS 摄像头

2.11 Denso Ten

2.12 Gentex

2.12.1 Gentex的汽车视觉产品

2.12.2 Gentex 的后视镜摄像头

2.13 ZF

2.14 Denso

2.14.1 Denso ADAS 产品

2.14.2 Denso ADAS 路线图

2.14.3 电装主动安全与驾驶辅助产品

2.14.4 Denso 开发新一代视觉传感器

2.15 First Sensor

2.15.1 First Sensor提供摄像头和光学传感器

2.15.2 First Sensor摄像头产品

2.15.3 First Sensor摄像头产品规划

2.15.4 First Sensor光学传感器产品

2.15.5 First Sensor光学传感器产品规划

2.15.6 First Sensor主要客户

2.16 Foresight

2.16.1 Foresight四目视觉系统QuadSight

2.16.2 Foresight Eyes-On和Eye-Net

2.16.3 Foresight 市场概况及规划

2.17 EyeSight

2.17.1 eyeSight的技术

2.17.2 eyeSight的车载产品

..............................................

第三章 国内汽车视觉企业研究

3.1 舜宇光学

3.1.1 舜宇光学车载镜头发展历程

3.1.2 2012-2018 舜宇光学车载镜头销售

3.1.3 舜宇光学与竞争对手对比

3.1.4 舜宇光学的最新动向及布局

3.2 中科慧眼

3.2.1 中科慧眼商用车后装产品

3.2.2 中科慧眼前装产品和视觉开发平台

3.2.3 产品生产制造

3.2.4 产品应用案例

3.3 地平线机器人

3.3.1 地平线ADAS产品方案

3.3.2 基于征程2.0计算构架的自动驾驶计算平台

3.3.3 地平线自动驾驶芯片路线图

3.3.4 地平线视觉感知方案

3.4 Minieye

3.4.1 Minieye 的防撞预警产品

3.4.2 Minieye 的技术

3.4.3 Minieye 取得的成果

3.5 前向启创

3.5.1 前向启创产品路线图

3.6 苏州智华

3.6.1 智华融资情况

3.6.2 苏州智华主要客户

3.6.3 智华视觉ADAS产品

3.7 武汉极目智能

3.7.1 极目智能技术解决方案

3.7.2 极目智能产品

3.7.3 极目智能车规级视觉方案

3.8 Maxieye

3.8.1 Maxieye客户及产品路线图

3.8.2 Maxieye 推出第二代前装前视产品

3.8.3 Maxieye开放图像数据、工具、协议架构

3.9 双髻鲨科技

3.10 径卫视觉

3.10.1 径卫视觉核心技术

3.10.2 驾驶员状态分析预警设备RDT401

3.10.3 前向主动安全预警设备

3.11 上海芯仑光电

3.11.1 CeleX动态视觉传感器技术

3.11.2 CeleX传感器融合技术

3.11.3 CeleX 视觉传感器产品

3.12 清研微视

3.13 苏州天瞳威视电子介绍

3.13.1 天瞳威视CalmCar

3.13.2 CalmCar智驾视觉

3.13.3 苏州天瞳威视合作伙伴和客户

3.14 原相科技

3.14.1 原相科技业绩

3.14.2 主要产品及计划开发产品

3.14.3 PixArt汽车图像传感器

3.14.4 PixArt 汽车手势控制IC

3.15 自行科技

3.15.1 自行科技ADAS产品

3.15.2 自行科技AVM和车内监控系统

3.15.3 自行科技市场定位

3.15.4 自行科技产品路线

3.16 所托瑞安介绍

3.16.1 多传感器融合的前防撞预警系统

3.16.2 所托瑞安自动紧急制动系统

3.16.3 所托瑞安智能驾驶管理云控平台

3.16.4 所托瑞安ADAS产品行业应用及配件

3.17 黑芝麻智能

3.17.1 黑芝麻智能核心技术

3.17.2 黑芝麻智能感知解决方案

3.17.3 黑芝麻智能感知计算芯片

3.18 眼擎科技

3.18.1 眼擎视觉成像芯片

3.18.2 眼擎科技自动驾驶成像视觉技术方案

3.18.3 眼擎自动驾驶成像解决方案和服务

3.19 辉创电子

3.20 欧菲科技

3.20.1 欧菲科技智能汽车业务

3.20.2 欧菲科技ADAS产品

3.20.3 欧菲科技发展规划

..............................................

第四章 汽车视觉技术研究

4.1 ST车内感知技术方案

4.1.1 疲劳驾驶的影响

4.1.2 驾驶员分心

4.1.3 驾驶员监测是自动驾驶的必需

4.1.4 驾驶员监测会出现两个驾驶员:人工和机器

4.1.5 驾驶员监测和座舱监测是Euro NCAP的要求

4.1.6 车内摄像头

4.1.7 近红外摄像头系统

4.1.8 近红外照明

4.1.9 近红外照明:全局快门

4.1.10 近红外照明:HDR全局快门

4.1.11 颠覆性的全局快门:原生线性HDR传感器

4.1.12 驾驶员监测:需要高动态范围HDR传感器

4.1.13 ST汽车3.2um全局快门

4.1.14 ST汽车3.2um全局快门:背景消除

4.1.15 ST像素内背景消除

4.1.16 像素到像素串扰

4.1.17 低传感器串扰,更高的MTF

4.1.18 ST汽车全局快门:高MTF

4.1.19 ST实现高MTF

4.1.20 车内3D感知

4.1.21 ST汽车GS传感器

4.2 夏普距离传感器(含ToF)

4.2.1 夏普距离传感器

4.2.2 夏普测距传感器应用

4.2.3 测距传感器原理:位置敏感探测器

4.2.4 夏普测距传感器应用示例 1

4.2.5 夏普测距传感器应用示例 2

4.2.6 测距传感器应用

4.2.7 夏普测距传感器产品线

4.2.8 测距传感器-模拟输出

4.2.9 测距传感器-数字输出

4.2.10 夏普ToF传感器

4.2.11 夏普TOF传感器路线图:近距离TOF、远距TOF、多点TOF

4.2.12 GP2AP01VT10F 规格

4.2.13 DMS和TOF传感器比较

4.3 索尼3D感知技术

4.3.1 3D感知应用

4.3.2 3D感知技术:立体视觉

4.3.3 3D感知技术:结构光

4.3.4 3D感知技术:飞行时间(ToF)

4.3.5 结构光技术和ToF技术的差异

4.3.6 结构光技术方案在自动化物料处理中的挑战

4.3.7 当前物料处理技术方案对比

4.3.8 Sony IMX556传感器

4.3.9 Helios ToF 3D摄像头

4.3.10 LUCID Helios ToF 3D摄像头性能指标

4.3.11 GigE Vision和 GenICam 3D支持

4.3.12 欧洲机器视觉协会(EMVA)

4.3.13 对比Helios ToF和Kinect2

4.3.14 样图

4.3.15 Lucid Vision实验室简介

4.4 3D感知技术综述

4.4.1 什么是3D感知技术

4.4.2 3D成像模组结构

4.4.3 3D感知不同解决方案

4.4.4 3D感知的技术阵营和智能手机3D感知的生态

4.4.5 3D感知市场规模预测

4.4.6 3D视觉产业链

4.4.7 VCSEL产业链

4.4.8 3D成像重要公司:光鉴科技

4.4.9 3D成像重要公司:奥比中光

4.4.10 3D成像重要公司:旷视科技

4.4.11 采埃孚和沃尔沃研发3D感知系统

4.4.12 Vayyar为汽车市场推出3D成像传感器

第五章 Mobileye自动驾驶技术和策略

5.1 Mobileye自动驾驶总体介绍

5.1.1 Mobileye 2018年经营成果

5.1.2 Mobileye EyeQ® 芯片出货量,2014-2018

5.1.3 Mobileye 技术搭载情况

5.1.4 Mobileye 三目前视系统

5.1.5 Mobileye的新客户

5.1.6 Euro NCAP安全评级越来越重视ADAS功能

5.1.7 Mobileye的战略总体分为两类:自动驾驶和ADAS

5.1.8 Mobileye/Intel自动驾驶整体解决方案

5.1.9 Mobileye 的自动驾驶平台和ADAS产品组合

5.2 视觉识别篇

5.2.1 Mobileye 的视觉感知方法

5.2.2 Mobileye 的自动驾驶策略

5.3 计算平台篇

5.3.1 Mobileye EyeQ® SoC芯片家族

5.3.2 Mobileye EyeQ5 芯片计划2021年量产

5.3.3 Mobileye与安波福合作

5.4 Driving policy and RSS

5.4.1 基础问题

5.4.2 RSS 模型

5.4.3 驾驶逻辑

5.4.4 Mobileye RSS模型主要合作伙伴

5.5 REM— Mobileye地图技术

5.5.1 REM处理流程

5.5.2 Mobileye与日产合作采集日本高速公路高精度地图

5.5.3 Mobileye完成在日本的高精度地图采集

5.5.4 Mobileye与宝马合作采集高精度地图数据

5.5.5 REM的商业应用

5.5.6 通过REM强化L2级自动驾驶

5.5.7 Open-EyeQ 开放生态

5.5.8 REM 在汽车后市场的应用

5.5.9 Mobileye在8个核心城市部署Mobileye 8 Connect™

5.5.10 Mobileye 8 Connect™搜集RSD数据流

5.5.11 Mobileye携手英国地形测量局推高精地图服务

5.5.12 英国项目正在收集的数据类型

5.5.13 英国项目数据流程

5.6 MaaS 出行即服务篇

5.6.1 Mobileye 以色列MaaS项目概述

5.6.2 Mobileye 以色列MaaS 项目多层协作

5.6.3 Mobileye 以色列MaaS 项目实施阶段

5.6.4 Mobileye与北京公交集团合作

5.7 ADAS 的进化之路:实现零伤亡愿景

5.7.1 ADAS 的进化之路

5.7.2 Mobileye零伤亡愿景

5.7.3 Mobileye推出APB 系统