现有的定位技术可分为室外定位技术和室内定位技术。室外定位技术包括传统的卫星定位、雷达定位、惯导定位(IMU)、蜂窝移动网络定位等。室内定位技术则包括WLAN定位、Zigbee定位、蓝牙定位、UWB定位、红外定位、计算机视觉定位、超声波定位等。

要实现车辆的自动驾驶,要解决在哪里(初始位置)和要去哪里(目标位置)的问题,因此自动驾驶离不开定位,要实现高级别自动驾驶还需要达到厘米级精度的定位。高精度定位技术对于L3以上自动驾驶的实现至关重要。

自动驾驶高精度定位从定位方式上可分为三类:

第一类,基于信号的定位,代表性技术有GNSS、UWB、5G等;

第二类,航迹推算,依靠IMU等,根据上一时刻的位置和方位推断现在的位置和方位;

第三类是环境特征匹配,基于Lidar、视觉等传感器的定位,用观测到的特征和数据库里存储的特征进行匹配,得到现在车辆的位置和姿态。

基于信号的定位技术中,GNSS和4G/5G一般用于户外定位, UWB一般用于室内定位。

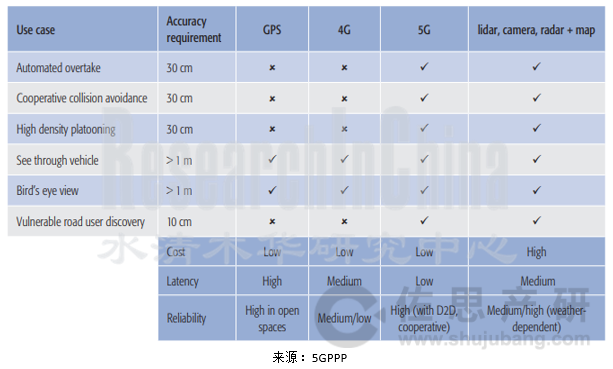

综合对比各种自动驾驶定位技术,人口稠密地区的L4/L5自动驾驶的最佳定位技术方案有两种,一种是5G定位方案,另一种是车身传感器融合定位方案(radar+camera+lidar+map)。

在人口稀少地区,不适合大规模铺设5G基站,将主要依靠卫星定位技术。

GNSS的定位精度在米级,离自动驾驶的要求甚远。卫星定位要做到厘米级,就需要做GNSS校正,纠正电离层导致的定位错误,通常采用RTK(Real Time Kinematic 载波相位差分)的方式。随着技术的不断发展,RTK技术已由传统的1+1或1+2发展到了广域差分系统,有些城市建立起CORS(Continuous Operational Reference System)系统,这就大大提高了RTK的测量范围。

通过在地面大量建立固定的参考站(CORS站)来校正卫星定位测量时的误差,叫做“地基增强”。基于北斗的千寻位置系统,已在全国建设了超过2400个地基增强站,总用户量已突破1.9亿。

地基增强的精度虽然很高,但覆盖范围却有一定限制。定位目标必须处在通信信号覆盖的范围之内,但在通信信号难以覆盖的高空、海上、沙漠和山区,则形成了大范围的定位盲区。为了解决更大范围的高精定位需求,人们把从参考站获取到的校正参数上传至卫星,再通过卫星向全球播发。这样,用户终端不必再受到通信能力的限制。这种校正方式叫星基增强。

地基增强系统(CORS)有很多技术缺陷,除了通讯受限,还有框架不统一,并发压力大,维护成本高等问题。所以,从地基增强走向星基增强是必然。

未来想要实现所有场景所有地区的无人驾驶,汽车除了要安装激光雷达等传感器外,还必须要具备任何地区的厘米级绝对定位能力。星基增强系统将会是L5级无人驾驶的不二选择。因为只有星基增强系统才能快速实现极低成本的全球覆盖,且能够同时支持几十亿用户。(参见佐思公众号文章《为何L5自动驾驶必须是星基增强系统定位?》)

星基与地基增强技术的一体化、通信与导航功能的一体化已成为卫星导航和定位系统建设方向。

众多企业都开始建设星基增强系统。

![]()

由于参与企业较多,就使得用户不得不绑定接收器硬件或某家星基增强系统,不利于高精度定位技术面向大众市场的推广,Sapcorda由此成立。

Sapcorda

2017年8月8日,博世、Geo++、三菱电机和u-blox宣布将联合组建合资公司Sapcorda Services GmbH,为大众市场应用提供高精度的GNSS定位服务。他们认为现有的GNNS定位服务解决方案无法满足新兴的高精度GNSS大众市场的需求。因此决定携手合作,为系统集成商、原始设备制造商和接收器制造商打造全球可用的高性价比解决方案。

Sapcorda将通过互联网和卫星广播提供全球适用的GNSS定位服务,使GNSS定位精确度达到厘米级。服务主要面向自动驾驶汽车、工业和消费者市场。实时校正数据服务将以公共、开放的方式传递数据,不绑定接收器硬件或系统。

![]()

Sapcorda希望开创新一代洲际GNSS校正数据服务,覆盖范围包括欧洲和美国。Sapcorda将主要利用蜂窝网络在整个欧洲大陆广播, 而不是依靠卫星链接。用户不会与特定的GNSS制造商捆绑在一起。数据将以开放的格式分发, 以便设备制造商能够准确地创建用户想要的解决方案。

Sapcorda自成立之后,就没有再发布任何信息。可能是遇到了多方合作上的困难,也可能是在憋大招。

Sapcorda股东中的博世、三菱电机和u-blox,都是定位技术圈的大腕,协调难度可想而知。

U-blox主要开发和销售 GNSS的芯片和模块,在全球超过66个国家拥有5900多个客户。2007至2017年U-blox单位出货量从450万增加到了9000万。奔驰、宝马、法拉利、保时捷、奥迪等品牌的GPS前装市场,大多都采用u-blox芯片。U-blox最新的 F9定位技术平台,支持和提供主流的GNSS校正服务(包括千寻位置),同时也提供开放接口,接收传统GNSS校正服务商提供的服务。

博世在自动驾驶产业链的绝大多数环节都有布局,当然也包括至关重要的高精度定位。首先,博世本身就提供惯导传感器,2016年对外发布了六轴惯性运动传感器SMI130。一般认为,InvenSens是惯导传感器的行业领袖之一,长期独家为苹果iPhone提供运动传感器组件。2017年5月,Bosch开始为苹果公司下一代iPhone提供部分运动传感器组件,打破了InvenSens的独家垄断。

同时,博世在汽车摄像头、毫米波雷达、激光雷达都有深厚的技术积累,摄像头和毫米波雷达的装车量业界领先。博世在高精度定位领域有三套解决方案,在高速路、城市道路、在没有GNSS的长隧道里,都能解决高精位定位问题:

基于汽车摄像头和毫米波雷达的定位技术

GPS+修正,提供VMPS(车辆运动位置传感器)产品;

博世道路特征+高精度地图定位

三菱电机开发了一种名为“厘米级增强服务”(CLAS)的定位手段,它基于日本准天顶卫星系统(QZSS)实现,而三菱电机是这个国家级项目QZSS的主要政府承包商。CLAS从卫星获取数据,基于地面传感器识别车辆位置,然后再利用“位置增强”算法进行一些误差纠正。通常卫星精度在10米左右,而CLAS的算法能够将这个数字进一步优化到厘米级。CLAS水平精度300px,垂直精度600px。

三菱电机将其自动驾驶技术取名为“Diamond Safety”,该技术结合了:宽视角前向毫米波雷达、前向摄像头、后向侧置毫米波雷达、高精度3D地图及厘米级定位增强(CLAS)技术。

除了这三巨头耕耘定位技术,还有布局更加宏大的马斯克星链计划。

马斯克的星链计划

马斯克旗下最知名的两家公司,一家是生产电动车并不断改进自动驾驶技术的特斯拉,一家是发射卫星的SpaceX。

SpaceX的Starlink(星链)项目,计划投资100亿美元,发射4400多颗卫星,旨在从近地轨道提供稳定的全球互联网覆盖。每颗卫星尺寸为4×1.8×1.2米,重约390公斤。它们的轨道位于地球表面上方1,150到1,325公里之间。

SpaceX将于2019年正式启动发射工作,并于2020年提供有限的服务,预计到2025年,SpaceX将吸引4000多万名用户,收入将超过300亿美元。

2018年11月, SpaceX调整了技术方案,接下来会在距离地球表面550公里的轨道中部署1584颗卫星,大约是公司原计划发射卫星总数(4400+)的三分之一。时延也将从25毫秒降低到15毫秒。

2019年2月,SpaceX向美国联邦通信委员会提交一份申请,请求获得建造和运营100万个地面站的许可。地面站的作用是向卫星发射信号,同时接收由终端用户或其他地面站转发来的信号,以供终端用户联入“星链”。

根据中国工程院院士刘经南分析,Starlink具备高精度、高可用、高可靠优势,不仅能提供宽带互联网服务,可进行通信,也能用作厘米级定位增强、导航服务。因此可用于高精度定位,服务于自动驾驶等行业。

中国也有类似Starlink的项目——航天科技集团的“鸿雁”系统,有54颗核心骨干卫星组成,同时有270个小卫星进行补网,合计形成300以上规模的卫星网络。鸿雁系统也具备卫星定位增强功能,可以为北斗导航系统进一步提高定位精度。鸿雁系统在2020年前发射6颗星,实现局域网链路验证,到2023年完成发射54颗骨干卫星。

从2018年起,自动驾驶放慢了发展步伐,L2-L3成为当前发展重点。L4以上自动驾驶的大规模应用,需要等通讯网络从C-V2X到5G-V2X的落地,卫星定位从大规模地基增强(千寻位置等)到大规模星基增强(星链、鸿雁等)的落地。

自动驾驶产业在循序渐进中发展,2023年后的未来值得期待。

报告目录:

第一章 自动驾驶高精度定位的概念和技术

1.1 定位技术

1.1 自动驾驶的高精度定位

1.2

高精度定位技术分类

1.3 基于信号的定位

1.3.1 基于卫星的定位

1.3.2 基于UWB的定位

1.3.3

基于5G的定位

1.3.4 通讯与GNSS融合的定位系统

1.3.5 通导一体化与星链计划

1.4

基于轨迹推算的定位—惯导系统

1.4.1 陀螺仪

1.4.2 加速度计

1.5 基于环境特征匹配的定位

1.5.1

基于Lidar的定位

1.5.2 基于视觉技术的定位

1.6 组合定位

1.6.1 GNSS 与 IMU的组合

1.6.2

百度多传感器定位技术方案

1.6.3 基于视觉和毫米波雷达的车道级定位

................

第二章 定位芯片、模组及相关企业研究

2.1 u-blox

2.1.1

u-blox发展历程

2.1.2 u-blox全球业务分布

2.1.3 u-blox业务线和产品技术路线

2.1.4 u-blox

GNSS定位平台产品

2.1.5 u-blox ZED-F9P GNSS定位模块

2.1.6 u-blox 全球GNSS校正服务

2.2

意法半导体

2.2.1 意法半导体汽车业务表现

2.2.2 意法半导体汽车业务线及核心技术

2.2.3

意法半导体高精度定位芯片

2.2.4 Teseco APP

2.2.5 ST ASM330LHH

2.3 ADI

2.3.1

ADI的惯导产品

2.3.2 ADIS16490

2.4 Decawave

2.5 InvenSens

2.6

博世

................

第三章 惯性导航定位技术及企业研究

3.1 惯导的发展趋势

3.2 惯导市场规模

3.3

戴世智能

3.3.1 戴世智能车用惯导系统

3.3.2 产品关键特性和商业化路线

3.4 易成

3.4.1 GEMINI

OpenPilot 平台

3.4.2 EC-MU101 组合定位单元

3.5 羲朗科技

3.6 星网宇达

3.7

耐威科技

................

第四章 基于信号的定位技术及企业研究

4.1 基于卫星的高精度定位技术

4.1.1

星基增强系统概述

4.1.2 Trimble星基增强系统

4.2 基于5G的定位技术

5G定位的优势和挑战

4.3

基于UWB的定位

4.4 千寻位置

4.4.1 提供自动驾驶高精度定位解决方案

4.4.2 车联网高精度定位解决方案

4.4.3

时空城市大脑项目

4.4.4 和移远打造前装高精度定位模组

4.4.5 华为车载终端集成千寻位置定位服务

4.4.6 拓展动向

4.5

Sapcorda

4.6 三菱电机

三菱电机的CLAS服务

4.7 中海达

4.7.1 中海达定位技术发展历程

4.7.2

无人驾驶领域布局

4.7.3 Hi-RTP全球定位服务技术方案

4.7.4 Hi-RTP全球定位服务建设规划和产品量产方案

4.8

博盛尚

4.9 南方测绘

4.10 Swift Navigation

4.10.1 Piksi Multi及Duro

GPS接收器

4.10.2 Swift Starling 定位引擎

4.11 合众思壮

北斗导航农机自动驾驶系统

4.12

中电昆辰

4.12.1 中电昆辰鹰眼超宽带定位系统架构

4.12.2 行业客户和高精度定位方案

4.12.3

基于UWB定位技术的AVP应用方案

4.12.4 应用案例

4.13 精位科技

................

第五章 综合定位技术方案及企业研究

5.1 综合定位技术

5.2 Novatel

5.2.1

Novatel 产品线

5.2.2 Novatel SPAN 惯导系统配置和Level 1级系统

5.2.3 Novatel SPAN

惯导Level 2/3级系统

5.2.4 Novatel 惯导系统应用案例

5.3 Trimble Navigation

5.3.1

Trimble RTX 定位技术

5.3.2 Trimble 为凯迪拉克提供高精度定位

5.4 北斗星通

5.5 华测

5.6

星舆科技

5.7 百度

5.7.1 百度多传感器融合定位系统框架

5.7.2 点云定位算法框架

5.7.3

RTK定位

5.7.4 惯导解算

5.7.5 多模块融合

5.7.6 多传感器融合定位硬件架构

5.8 Wayz.ai

5.8.1

业务布局

5.8.2 提供三种服务

5.9 高德地图

5.9.1 基于摄像头的定位方案

5.9.2

基于高精地图和高精定位的一体化解决方案

5.9.3 高德技术路线图

................