随着车载传感器数量越来越多,传感器与 ECU一一对应使得车辆整体性能下降,线路复杂性也急剧增加, DCU(域控制器) 和 MDC(多域控制器)等更强大的中心化架构将逐步替代了分布式架构。

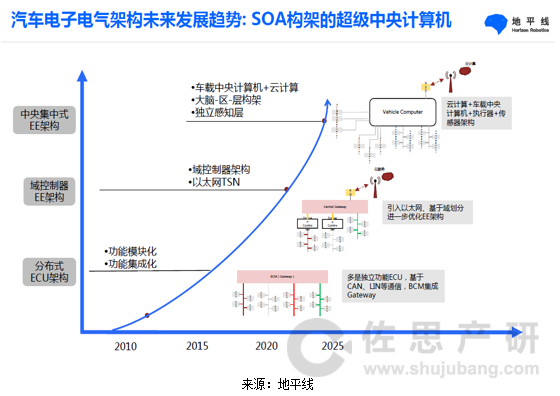

在域控制器发展趋势上,Vector将汽车电子电气架构发展分为三个阶段:以控制器为中心的阶段、域控制器阶段、中央计算机阶段。最终,智能汽车将将成为一部移动的超级计算机兼数据中心,并将诞生新的Wintel。未来高级自动驾驶汽车时代的核心技术将是计算平台、操作系统和应用软件,同时,多媒体多域控制器则有可能和中央域控制器合二为一。

为应对这一变革趋势,大众汽车计划统一汽车电子架构,宝马将在下一代E/E架构中引入中央通信服务及SOA的解决方案,安波福也正式推出其智能汽车架构设计(SVA),以打破目前传统汽车架构的瓶颈,为下一代智能汽车提供可升级的架构空间。新的E/E构架将基于中央计算机-层-区的概念构建,体现服务导向构架(SOA)的理念。

座舱域控制器方面,下一代智能座舱系统以座舱域控制器为中心,在统一的软硬件平台上实现座舱电子系统功能,融入交互智能、场景智能、个性化服务的座舱电子系统,将是人车交互、车与外界互联的基础。伟世通认为,到2023年,集成液晶仪表、中控多媒体及副驾驶信息娱乐的一体化智能座舱将完全基于单一ECU的域控制平台。

全球范围内,伟世通、大陆、博世、安波福在座舱域控制器市场占据主导地位,国内企业华为、德赛西威、航盛电子、东软等也纷纷推出了座舱域控制器解决方案。

在座舱芯片方面,典型产品包括高通820A、英特尔Atom、恩智浦i.MX8、瑞萨R-CAR H3、德州仪器Jacinto系列等,尤其高通820A处理器平台已经获得全球25家主要汽车OEM厂商中18家的订单,汽车业务在手订单金额约为55亿美元,占据了市场主导地位。

ADAS/AD域控制器方面,目前市场上在用的针对L1级辅助驾驶的,大多数仍是使用单独的ECU控制。而ADAS ECU主要面向L2级自动辅助驾驶,用于LDW/LKA与AEB的融合处理,而到了L2+、L3、L4级自动驾驶阶段,自动驾驶域控制器的需求就会开始爆发。

全球范围内,Global Tier1基本都已布局ADAS/AD域控制器产品,典型产品如伟世通DriveCore、博世DASy、大陆集团ADCU、采埃孚ProAI、Veoneer Zeus、麦格纳MAX4等,国内则包括如上汽与TTTech合作研发的iECU、华为MDC智能驾驶域控制器、环宇智行TITAN、东软睿驰CPDC-II域控制器和CPDC-III中央计算机等产品。

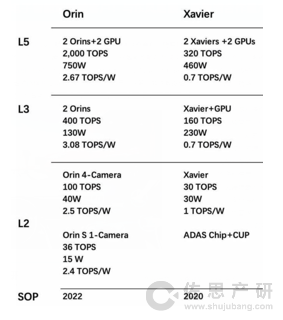

在自动驾驶芯片方面,英伟达占据了绝对的主导地位,NVIDIA Drive PX2、NVIDIA Drive Xavier被各大厂商广泛采用。2020年英伟达发布了面向L5级自动驾驶的软件定义汽车平台DRIVE AGX Orin,是上一代Xavier系统级芯片性能的7倍。2颗Orins芯片加上2颗全新GPU的AGX Orin计算平台总算力达到了2000 TOPS。

其他自动驾驶芯片产品还包括TI TDA4、Qualcomm® Snapdragon Ride™、NXP S32系列、Mobileye EyeQ系列等产品。

域控制器市场规模方面,未来3-5年,智能座舱域控制器的市场增速和规模将明显大于自动驾驶域控制器,一方面智能座舱量产难度较小、成本相对可控,另一方面全球范围内汽车5G网络的应用将是智能座舱的重大推力,按各主机厂和Tier1的量产进度,座舱域控制器出货量将在2021年迎来爆发。

ADAS/AD域控制器方面,受法规和技术成熟度的影响,预计3-5年内乘用车L3/L4级自动驾驶难以大规模落地,现阶段各主机厂、Tier1和芯片厂商力推L2+自动驾驶汽车量产落地,预计2025年前后将是L3/L4级自动驾驶汽车量产的高峰期,但仍可能以ToB车辆为主导,预计到2025年全球乘用车ADAD/AD域控制器年出货量将达500万套左右。

报告目录:

第一章 从ECU到域控制器

1.1 ECU

1.1.1 ECU的定义

1.1.2典型的汽车电子控制电路框图

1.1.3汽车电子控制单元产业链

1.1.4 ECU的发展

1.1.5 ECU大量增加,域控制器出现

1.2域控制器简介

1.2.1域控制器的定义

1.2.2典型的五大域控制器

1.2.3为什么要用域控制器

1.2.4域控制器的主要作用

1.2.5域控制器的发展趋势

1.2.6域控制器生态

1.2.7全球乘用车域控制器(座舱+自动驾驶)市场规模预计

1.2.8高性能SoC处理器促进域控制器市场发展

第二章 整车电子电气架构(EEA)

2.1汽车电子电气架构变革趋势

2.1.1汽车电子电气架构(EEA)演进趋势

2.1.2汽车电子电气构架变革趋势

2.1.3汽车电子电气架构发展将经历三个阶段

2.1.4汽车电子电气架构的融合趋势

2.1.5采用全新电子电气架构的智能汽车发展趋势

2.1.6重定义智能化汽车的核心技术(1)

2.1.7重定义智能化汽车的核心技术(2)

2.1.8重定义智能化汽车的核心技术(3)

2.1.9重定义智能化汽车的核心技术(4)

2.1.10重定义智能化汽车的核心技术(5)

2.1.11重定义智能化汽车的核心技术(6)

2.2 Tier1电子电气架构变革趋势

2.2.1博世电子电气架构演进策略

2.2.2博世智能汽车多域架构

2.2.3安波福推出智能汽车架构设计(SVATM)

2.2.4安波福电子电气架构演进策略

2.2.5大陆分布式电子电气架构

2.2.6 NXP下一代电子电气架构

2.3主机厂电子电气架构变革趋势

第三章 智能座舱域控制器

3.1座舱域控制器发展趋势

3.1.1传统座舱系统3个ECU可整合到一个智能座舱域控制器中

3.1.2 2020之前和之后的座舱域

3.1.3智能座舱域控制器的复杂设计示例

3.1.4伟世通对智能座舱域控制器市场趋势的判断

3.2智能座舱和域控制器方案

3.2.1国外主要座舱平台解决方案对比

3.2.2国内主要座舱平台解决方案对比

3.2.3典型座舱域控制器厂商方案及其客户

3.2.4全球主要整车厂智能座舱平台和供应商

3.3智能座舱处理器

3.3.1现阶段市场主流的智能座舱处理器产品

3.3.2高通座舱处理器

3.3.3高通骁龙座舱处理器

3.3.4瑞萨座舱处理器

3.3.5英特尔座舱处理器

3.3.6 NXP座舱处理器

3.3.7 TI座舱处理器

3.3.8 三星座舱处理器

3.3.9 全志科技座舱处理器

3.3.10 联发科座舱处理器

3.3.11地平线座舱处理器

第四章 ADAS/AD域控制器和芯片

4.1 ADAS/AD域控制器发展趋势

4.1.1 ADAS分布式ECU和ADAS/AD域控制器

4.1.2 ADAS/AD域控制器介绍

4.1.3伟世通对ADAS/AD域控制器市场趋势的判断

4.1.4 ADAS/AD域控制器的典型架构方案

4.1.5自动驾驶域控制器发展趋势

4.2 ADAS/AD域控制器方案

4.2.1典型ADAS/AD域控制器(13款)

4.2.2国外厂商布局ADAS/AD域控制器情况一览(1)

4.2.3国外厂商布局ADAS/AD域控制器情况一览(2)

4.2.4国外厂商布局ADAS/AD域控制器情况一览(3)

4.2.5国内厂商布局ADAS/AD域控制器情况一览(1)

4.2.6国内厂商布局ADAS/AD域控制器情况一览(2)

4.2.7全球主要整车厂ADAS/AD域控制器平台和供应商

4.3 ADAS/AD域控制器芯片

4.3.1域控制器芯片厂商:NVIDIA

4.3.1.1 NVIDIADrive生态

4.3.1.2 NVIDIADrive自动驾驶芯片产品组合

4.3.1.3 NVIDIA软件定义汽车平台

4.3.1.4 NVIDIA技术合作

4.3.2域控制器芯片厂商:TI

4.3.2.1 TI自动驾驶芯片架构

4.3.2.2 TI推出面向ADAS新款芯片

4.3.2.3 TI自动驾驶芯片产品

4.3.3域控制器芯片厂商:瑞萨

4.3.3.1瑞萨R-Car

4.3.3.2瑞萨自动驾驶芯片产品

4.3.3.3瑞萨L4运算平台架构

4.3.3.4 RenesasAutonomy平台

4.3.4域控制器芯片厂商:高通

4.3.5域控制器芯片厂商:NXP

4.3.5.1 NXPS32系列产品线应用

4.3.5.2 NXPS32系列基于ARM内核

4.3.5.3 NXPS32系列应用于ADAS和自动驾驶

4.3.5.4 NXPS32系列芯片技术路线图

4.3.5.5 NXP推出下一代S32计算平台

4.3.5.6 NXP自动驾驶计算平台Bluebox

4.3.5.7 NXP Bluebox路线图

4.3.5.8 NXP和Kalray的合作

4.3.5.9 NXP论汽车电子演进趋势

4.3.6域控制器芯片厂商:英特尔

4.3.6.1 IntelGo

4.3.6.2 MobileyeEyeQ系列产品路线图

4.3.6.3 MobileyeEyeQ5产品进展

4.3.6.4 Mobileye的EyeQx产品线与INTEL体系整合

4.3.6.5 2014-2019年MobileyeEyeQ系列芯片累积出货量

4.3.7地平线

4.3.7.1地平线自动驾驶处理器

4.3.7.2地平线芯片性能参数

4.3.7.3地平线自动驾驶计算平台

4.3.7.4地平线车规级AI芯片客户

4.3.8域控制器其他相关芯片

4.3.8.1 ARM自动驾驶安全处理器

4.3.8.2 ARM自动驾驶内核

4.3.8.3 ARM产业合作

4.3.8.4英飞凌多核微控制器(1)

4.3.8.5英飞凌多核微控制器(2)

4.3.8.6 XilinxFPGA

4.3.8.7 XilinxFPGA自动驾驶应用和产业合作

4.3.8.8 Xilinx发力ADAS/AD市场

4.3.8.9 Xilinx客户和合作伙伴

第五章 国外域控制器厂家研究

5.1伟世通

5.1.1伟世通简介

5.1.2伟世通产品线

5.1.3伟世通对座舱电子和自动驾驶的发展规划

5.1.4伟世通2019年全球业务进展

5.1.5伟世通2019年中国区业务进展

5.1.6伟世通2019年域控制器业务进展和发展预期

5.1.7伟世通自动驾驶平台

5.1.8伟世通2018自动驾驶业务进展

5.1.9伟世通2019自动驾驶业务进展

5.1.10伟世通智能座舱域控制器

5.1.11伟世通座舱域控制器应用案例

5.2大陆

5.2.1大陆集团简介

5.2.2大陆集团2019年全球业务进展

5.2.3大陆汽车自动驾驶产品线布局

5.2.4大陆自动驾驶域控制器产品

5.2.5大陆自动驾驶域控制器芯片算力

5.2.6大陆汽车高性能计算单元发展规划

5.2.7大陆自动驾驶域控制器合作伙伴

5.2.8大陆座舱域控制器产品

5.2.9大陆安全域控制器产品

5.3 Bosch

5.3.1 Bosch2019年全球业务进展

5.3.2博世自动驾驶产品线布局

5.3.3 Bosch对于下一代汽车架构演进趋势的判断

5.3.4 Bosch智能汽车多域架构

5.3.5 Bosch域分类ECU的混合骨架

5.3.6 Bosch自动驾驶域控制器技术路线

5.3.7 Bosch自动驾驶域控制器产品性能参数

5.3.8 Bosch自动驾驶控制器发展规划

5.3.9 Bosch自动驾驶控制器运算力发展规划

5.3.10 Bosch自动驾驶域控制器与同类产品对比

5.3.11博世自动驾驶软件架构(1)

5.3.12博世自动驾驶软件架构(2)

5.3.13博世智能座舱域架构(1)

5.3.14博世智能座舱域架构(2)

5.3.15博世智能座舱软件研发合作伙伴

5.4 Veoneer

5.4.1 Veoneer 2019年业务进展

5.4.2 Veoneer自动驾驶产品线布局

5.4.3 Veoneer主动安全平台架构和发展策略

5.4.4 Veoneer ADAS控制器产品

5.4.5 Veoneer ADAS/AD ECU

5.4.6 Veoneer ADAS/AD ECU功能架构

5.4.7 Veonee自动驾驶软件开发

5.4.8 Veoneer 2020年新产品计划

5.5采埃孚

5.5.1采埃孚2019年业务进展和营收分布

5.5.2采埃孚自动驾驶域控制产品规划

5.5.3采埃孚自动驾驶域控制在中国应用进展

5.5.4采埃孚最新一代自动驾驶域控制器

5.5.5采埃孚自动驾驶域控制器发展路线和量产计划

5.5.6采埃孚L2.5级自动驾驶方案量产计划

5.5.7采埃孚L4级自动驾驶合作伙伴

5.5.8采埃孚与赛灵思合作

5.5.9采埃孚与微软合作

5.6 Aptiv

5.6.1 Aptiv2019年业务进展

5.6.2 Aptiv组织架构调整

5.6.3 Aptiv全新的战略定位

5.6.4 Aptiv智能汽车架构设计

5.6.5 Aptiv智能汽车架构设计特点

5.6.6 Aptiv智能汽车架构设计拓扑结构

5.6.7 Aptiv智能汽车架构设计应对开发制造的挑战

5.6.8 Aptiv智能汽车架构设计软件定义平台

5.6.9 Aptiv智能汽车架构设计技术优势

5.6.10 Aptiv自动驾驶计算平台

5.6.11 Aptiv与多方合作开发域控制器

5.6.12 Aptiv智能座舱域控制器产品

5.7麦格纳

5.7.1麦格纳2019年业务进展

5.7.2麦格纳自动驾驶产品线

5.7.3麦格纳自动驾驶平台域控制器

5.7.4麦格纳自动驾驶平台域控制器特点

5.7.5麦格纳推出了高度集成化的自动驾驶开发平台

5.8Tesla自动驾驶平台

5.8.1特斯拉Autopilot硬件发展路线

5.8.2特斯拉Autopilot功能升级路径

5.8.3特斯拉Autopilot软件升级路线

5.8.4特斯拉域控制器功能特点(1)

5.8.5特斯拉域控制器功能特点(2)

5.8.6特斯拉域控制器功能特点(3)

5.8.7特斯拉域控制器功能特点(4)

5.8.8特斯拉域控制器功能特点(5)

5.8.9 Tesla全新行车电脑ECU架构

5.8.10 Tesla行车电脑ECU多媒体和自动驾驶主板

5.8.11 Tesla Model3中央计算模块

5.8.12特斯拉AutoPilot3.0芯片

5.9TTTech

5.9.1TTTech简介

5.9.2TTTech自动驾驶解决方案

5.9.3TTTech与多方合作研发自动驾驶域控制器

5.9.4TTTech自动驾驶控制器平台技术优势

5.9.5TTTech自动驾驶安全软件平台

5.9.6TTTech与上汽合作

5.10佛吉亚

5.10.1佛吉亚2019年业务进展

5.10.2佛吉亚歌乐汽车电子2019年业务进展

5.10.3佛吉亚歌乐汽车电子全球业务分布

5.10.4佛吉亚歌乐汽车电子产品线

5.10.5佛吉亚歌乐汽车电子生态系统

5.10.6佛吉亚下一代座舱智能化平台

5.10.7佛吉亚驾驶座舱战略布局

5.10.8佛吉亚在中国区加快部署智能座舱战略

5.11松下

5.11.1松下座舱域控制器解决方案

5.11.2松下座舱电子布局

5.11.3松下座舱电子计算架构

第六章 国内域控制器厂家研究

6.1华为

6.1.1华为自动驾驶计算平台

6.1.2华为智能汽车发展战略

6.1.3华为MDC自动驾驶计算平台框架

6.1.4华为MDC自动驾驶计算平台总体架构

6.1.5华为MDC自动驾驶软件平台和开发工具集

6.1.6华为MDC自动驾驶计算平台获得莱茵车规级认证

6.1.7华为CDC智能座舱平台

6.2百度

6.2.1百度自动驾驶大脑(1)

6.2.2百度自动驾驶大脑(2)

6.2.2百度自动驾驶大脑(3)

6.2.3百度自动驾驶计算平台BCU

6.2.4百度自动驾驶计算平台BCU产品合作伙伴

6.2.5百度自动驾驶计算平台BCU产品性能参数

6.2.6百度自动驾驶域控制器产品路线图

6.3德赛西威

6.3.1德赛西威战略布局

6.3.2德赛西威智能驾驶舱产品线和客户

6.3.3德赛西威智能驾驶舱产品

6.3.4德赛西威智能驾驶舱客户合作情况(1)

6.3.5德赛西威智能驾驶舱客户合作情况(2)

6.3.6自动驾驶域控制器合作伙伴

6.3.7参与APOLLO合作情况

6.3.8德赛西威自动驾驶业务布局

6.3.9德赛西威Highway Pilot与AVP方案

6.4环宇智行

6.4.1环宇智行介绍

6.4.2环宇智行最新一代自动驾驶域控制器产品

6.4.4环宇智行自动驾驶域控制器

6.4.5环宇智行自动驾驶域控制商业应用

6.4.6 环宇智行与华为合作

6.4.7环宇智行域控制器产品路线图

6.5知行科技

6.5.1知行科技简介

6.5.2知行科技中央域控制器产品

6.6经纬恒润

6.6.1经纬恒润ADAS域控制器

6.6.2经纬恒润车身域控制器架构

6.7东软睿驰

6.7.1东软智能网联汽车业务布局

6.7.2东软睿驰软件定义计算(SDC)解决方案

6.7.3东软睿驰SDC业务核心平台

6.7.4东软睿驰NeuSAR2.0和通用域控制器

6.7.5东软睿驰自动驾驶域控制器合作伙伴

6.7.6东软睿驰自动驾驶域控制器功能特点

6.7.7东软智能驾驶舱平台合作伙伴

6.8宏景智驾

6.8.1宏景智驾自动驾驶域控制器

6.8.2宏景智驾自动驾驶域控制器技术发展路线

6.9航盛电子

6.9.1航盛电子产品布局

6.9.2航盛电子智能驾驶舱生态系统

6.9.3航盛电子智能驾驶舱快速迭代能力

6.9.4航盛电子智能驾驶舱客户

6.10布谷鸟